エボラブルアジア(6191)IPOのBB(ブックビルディング)が、来週の3月14日から(3月18日まで)始まります。

エボラブルアジアは、3月31日にPR TIMES(3922)と東証マザーズ市場へ同時上場予定です。しかも、どちらも主幹事がSBI証券なので、IPOネット抽選組の注目を集めそうです。

エボラブルアジア(東証マザーズIPO)のIPO基本情報

| 銘柄名 | エボラブルアジア |

| コード | 6191 |

| 主幹事証券 | SBI証券 |

| 幹事証券 | 岩井コスモ証券 エイチ・エス証券 岡三証券 東洋証券 マネックス証券 水戸証券 藍澤証券 エース証券 日本アジア証券 |

| 上場日 | 3月31日 |

| 仮条件決定日 | 3月10日(1,660円~1,800円に決定) |

| ブックビルディング期間 | 3月14日から3月18日まで |

| 公募価格決定日 | 3月22日(1,800円に決定) |

| 公募 | 620,000株 |

| 売出し | 377,200株 |

| OA | 149,500株 |

| 吸収金額 | 19.3億円 |

| 想定価格 | 1,680円 |

エボラブルアジアIPOの事業内容

エボラブルアジアは、創業当初からのコア事業として位置付けられているオンライン旅行事業、オンライン旅行事業で蓄積したノウハウをいち早く訪日外国人向けサービスとして展開している訪日旅行事業、ベトナム人500名以上のITエンジニアを擁して「日系最大のラボ型オフショア開発」を展開しているITオフショア開発事業などを手掛けている企業です。

動画で知るエボラブルアジア(期間限定動画)

(※画像クリックで拡大)

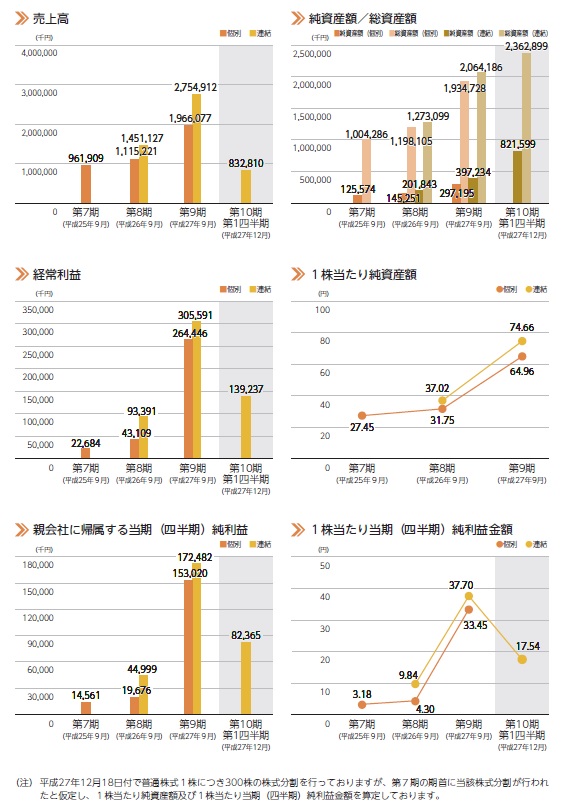

エボラブルアジアの業績は好調に推移していますね。インバウンドに一時の勢いはありませんが、それでもまだまだニーズは高そうなので、業績面は心配なさそうです。

エボラブルアジアのIPO評価

エボラブルアジアIPOは、吸収金額が19.3億円(想定価格ベース)と中規模で、PR TIMES(3922)と同時上場という点が懸念材料ですが、事業内容や業績面から公募価格をある程度上回る初値が付きそうです。

ただ、同時上場するPR TIMES(3922)の方が人気を集めそうなので、資金分散は免れず初値高騰とまではいかないと思います。

よって、エボラブルアジアのIPO評価はBが妥当だと考えています。エボラブルアジアは、公募価格割れのリスクは低く、公募価格をしっかりと上回る初値を形成すると思います。

エボラブルアジアIPOのBB(ブックビルディング)スタンス

| SBI証券 | BB申し込み |

|---|---|

| 岩井コスモ証券 | BB申し込み |

| エイチ・エス証券 | BB申し込み |

| 岡三証券 | BB申し込み |

| 東洋証券 | 口座なし (ネット口座での取り扱いは無し) |

| マネックス証券 | BB申し込み |

| 水戸証券 | 口座なし |

| 藍澤証券 | 口座なし |

| エース証券 | 口座なし |

| 日本アジア証券 | 口座なし |

エボラブルアジアIPOのBB(ブックビルディング)は、主幹事のSBI証券は当然ながら、100%完全抽選のマネックス証券と他の証券会社より口座数が少なくて穴場的な岩井コスモ証券

も押さえておきたいところです。