ジャパンミート(3539)IPOのBB(ブックビルディング)が、来週の4月5日から(4月8日まで)開始されます。

ジャパンミートIPOは仮条件決定日直前になって大幅に条件が変更され、何だかドタバタした印象を受けますね。しかも、上場区分が東証2部市場に決まったため、需給面でも苦戦しそうな雰囲気が漂っています。

ジャパンミート(東証2部IPO)のIPO基本情報

| 銘柄名 | ジャパンミート |

| コード | 3539 |

| 主幹事証券 | みずほ証券 |

| 幹事証券 | 水戸証券 常陽証券 |

| 上場日 | 4月21日 |

| 仮条件決定日 | 3月31日→4月4日に変更(910円~1,010円に決定) |

| ブックビルディング期間 | 4月4日から4月8日→4月5日から4月8日に変更 |

| 公募価格決定日 | 4月11日(1,010円に決定) |

| 公募 | 8,124,800株→3,750,000株に変更 |

| 売出し | 1,875,200株→450,000株に変更 |

| OA | 1,500,000株→630,000株に変更 |

| 吸収金額 | 116.2億円→48.8億円に変更 |

| 想定価格 | 1,010円 |

ジャパンミートIPOの事業内容

ジャパンミートは、大型商業施設内店舗「ジャパンミート『生鮮館』」、関東圏単独店舗「ジャパンミート『卸売市場』、株式会社パワーマートが運営する単独店舗「パワーマート」、株式会社花正が運営する「肉のハナマサ」株式会社ジャパンデリカが運営する外食店舗「焼肉や漫遊亭」「とんかつや漫遊亭」などを展開している企業です。

また、ジャパンミートは商品の販売において、特定の商品を大量に陳列して顧客へアピールする「異常値販売(単品大量販売)」で売り上げを伸ばしています。

(※画像クリックで拡大)

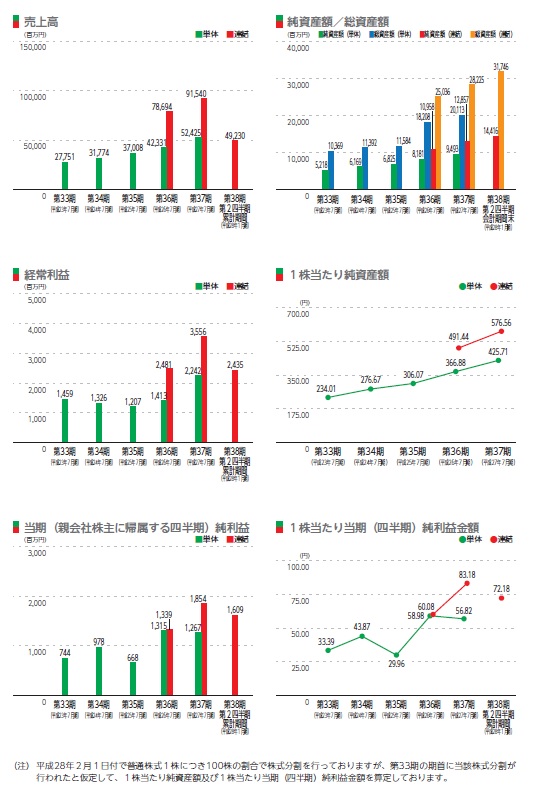

ジャパンミートの業績は、概ね順調に推移しているようです。また、2016年7月期の業績は、売上高が前期比4.7%増の958億円で、経常利益が同21%増の43億円と増収増益の見通しになっているようです。

ジャパンミートのIPO評価

ジャパンミートは、関東を中心に幅広くスーパーマーケット事業を展開しているため、関東圏での知名度は高いと思います。

しかし、ジャパンミートの事業内容は、IPOとして魅力に乏しい感じです。また、吸収金額が116.2億円(想定価格ベース)から48.8億円(想定価格ベース)に大幅減少したとはいえ、それでもまだ重たい印象です。

よって、ジャパンミートのIPO評価はDが妥当だと考えています。単独上場でVC(ベンチャーキャピタル)の保有株も見当たらない点はプラス材料ですが、総合的に見て公募価格割れの可能性も十分にあり得ると思います。

ジャパンミートIPOのBB(ブックビルディング)スタンス

ジャパンミートIPOのBB(ブックビルディング)は見送る予定です。ジャパンミートIPOは、公募価格割れのリスクを背負ってまで申し込む必要はないと思います。

| みずほ証券 (主幹事) | BB不参加 |

|---|---|

| 水戸証券 | 口座無し |

| 常陽証券 | 口座無し |

SMBC日興証券は、対象者の方全員に3,000円をプレゼントする「ネットで口座開設キャンペーン」を実施中です。SMBC日興証券はIPOの主幹事を務めることも多いので、この機会に口座を開設して、今後のIPOに備えましょう。(⇒SMBC日興証券のIPOルールと詳細解説)