フィル・カンパニー(3267)IPOのBB(ブックビルディング)が、来月の11月1日から(11月8日まで)始まります。

フィル・カンパニーIPOで主幹事を務めるSBI証券は、11月29日に新規上場するエルテスIPOでも主幹事を務めており、まさに大活躍ですね。

フィル・カンパニー(東証マザーズIPO)IPOの基本情報

| 銘柄名 | フィル・カンパニー |

| コード | 3267 |

| 主幹事証券 | SBI証券 |

| 幹事証券 | みずほ証券 岩井コスモ証券 エース証券 岡三証券 藍澤證券 SMBCフレンド証券 東洋証券 日本アジア証券 |

| 上場日 | 11月18日 |

| 仮条件決定日 | 10月28日(1,190円~1,310円に決定) |

| ブックビルディング期間 | 11月1日から11月8日まで |

| 公開価格決定日 | 11月9日(1,310円に決定) |

| 申込期間 | 11月11日から11月16日まで |

| 公募 | 200,000株 |

| 売出し | 100,000株 |

| OA | 45,000株 |

| 吸収金額 | 4.2億円 |

| 想定価格 | 1,210円 |

フィル・カンパニーIPOの事業内容

フィル・カンパニーは、駐車場上部の未使用空間を活用した「空中店舗フィル・パーク」事業を展開している企業です。既存コインパーキングなどの空中空間を有効活用するビジネスモデルは面白味がありますね。

また、フィル・カンパニーは土地(駐車場)オーナーの利益を最大化するために、初期テナントの誘致や、事業資金に関するコンサルティングなど、事業を成功に導くためのプロセスを一貫してサポートする付加価値の高いサービスを提供しています。

(※画像クリックで拡大)

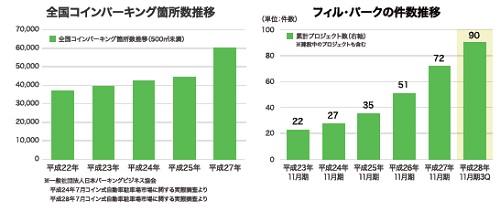

全国のコインパーキング件数は、上記の通り堅調に推移しており、フィル・パークの件数推移も比例して伸びているので、まだまだ需要はありそうですね。

フィル・カンパニーIPOの業績

(※画像クリックで拡大)

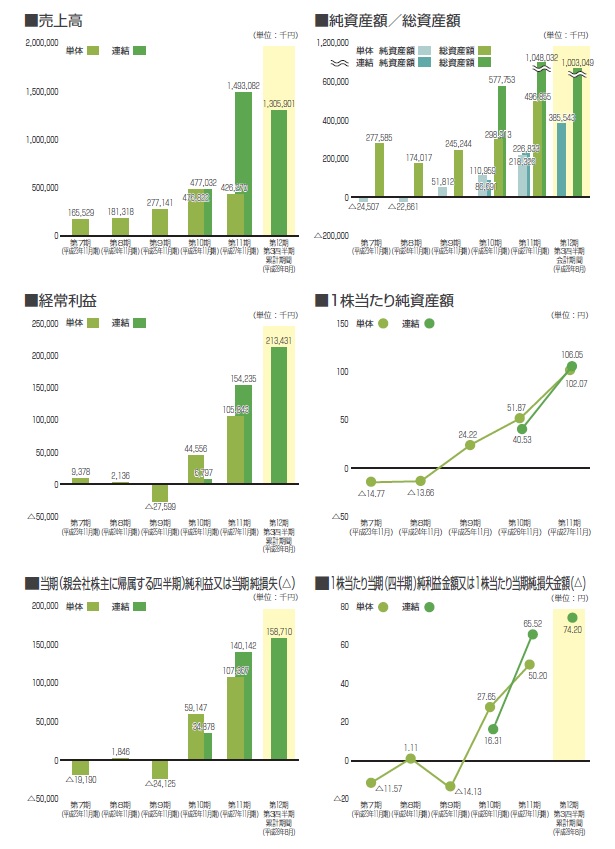

フィル・カンパニーIPOの業績は、ここ数年で急激に伸びていて成長性が感じられます。

フィル・カンパニーのIPO評価

フィル・カンパニーIPOは、吸収金額が4.2億円(想定価格ベース)と小さく、当選枚数も少ないことから、かなりの人気を集めそうです。

また、フィル・カンパニーは、IPO的にそれほど人気のある業種ではありませんが、面白味のあるビジネスモデルで成長の余地もあり、業績も好調に推移しているので、プラス要素になりそうです。

よって、フィル・カンパニーのIPO評価はAが妥当だと考えています。フィル・カンパニーIPOは、控えめに予想しても、公開価格の2倍程度は狙えると思います。

主幹事がSBI証券なので、IPOチャレンジポイントの当選ラインと複数配分数が気になりますが、大ざっぱに200ポイント前後の200株かなと予想しています。

フィル・カンパニーIPOのBB(ブックビルディング)スタンス

フィル・カンパニーIPOのBB(ブックビルディング)スタンスは、当然ながら全力で申し込むつもりです。主幹事のSBI証券で当選を目指したいところですが、私の保有ポイントでは少し足りないので、くじ運にかけるしかなさそうです。

| SBI証券 | BB参加 |

|---|---|

| みずほ証券 | BB参加 |

| 岩井コスモ証券 | BB参加 |

| エース証券 | 口座なし |

| 岡三証券 | BB参加 |

| 藍澤證券 | 口座なし |

| SMBCフレンド証券 | 口座なし |

| 東洋証券 | ネットでの取扱い無し |

| 日本アジア証券 | 口座なし |

初心者の方にオススメのIPO証券会社ランキング