ライトアップ(6580)IPOのBB(ブックビルディング)が、今週の木曜日(6月6日)から開始されます。

ライトアップは、やや規模(吸収金額20.1億円)が大きめですが、ネット関連のマザーズIPOなので、それでもそれなりの人気を集めると思います。

また、ライトアップは主幹事がSBI証券なので、個人投資家の注目度も高そうですね。

ライトアップ(東証マザーズIPO)のIPO基本情報

| 銘柄名 | ライトアップ |

| コード | 6580 |

| 主幹事証券 | SBI証券 |

| 幹事証券(委託含む) | SMBC日興証券 藍澤證券 エース証券 水戸証券 岩井コスモ証券 東洋証券 松井証券 マネックス証券 |

| 上場日 | 6月22日 |

| 仮条件決定日 | 6月4日(2,660円~2,820円に決定) |

| ブックビルディング期間 | 6月6日から6月12日まで |

| 公開価格決定日 | 6月13日(2,820円に決定) |

| 申込期間 | 6月15日から6月20日まで |

| 公募 | 150,000株 |

| 売出し | 560,000株 |

| OA | 71,000株 |

| 吸収金額 | 20.1億円 |

| 時価総額 | 72.8億円 |

| 想定価格 | 2,570円→公開価格:2,820円 |

| 初値価格 | 3,725円 |

ライトアップIPOの事業内容

ライトアップは、「全国、全ての中小企業を黒字にする」を理念に掲げ、中小企業の生産性向上を図るための業務のIT化推進を目的としたITツール導入、人材育成、販促支援等を行う「クラウドソリューション事業」と、広告代理店や企業から直接Webマーケティングの企画・制作を請け負う「コンテンツ事業」を展開しています。

クラウドソリューション事業では、 経営課題を入力するだけで最適な解決施策(ITツール・社員研修等)と最適な資金手段(補助金・融資・出資等)を自動提案する「経営課題解決エンジン(Jエンジン)」と、共同仕入れネットワークを介したIT商材の仕入・開発サービス「JDネット」を提供しています。

コンテンツ事業では、顧客企業が抱えるマーケティング課題を解決するために、メールマーケティング支援サービス、ソーシャルメディア活性支援サービス、コンテンツ制作サービスなどを提供しています。

ライトアップIPOの業績

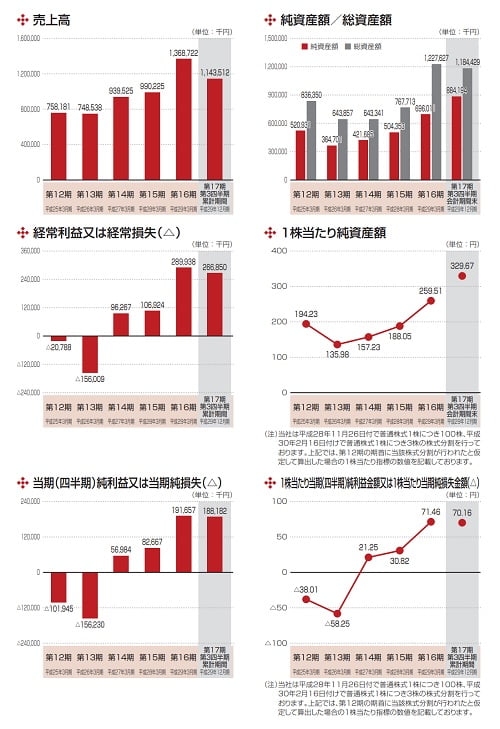

(※画像クリックで拡大)

ライトアップIPOの業績は概ね好調に推移していて、特に問題なさそうです。

ライトアップのIPO評価

ライトアップは、IPOで人気になりやすいネット関連のマザーズIPOなので、それなりの人気を集めると思います。

規模(吸収金額20.1億円)の大きさは少し気になりますが、クラウドというテーマ性があって、業績も堅調に推移しているので、それでも一定の評価を得られそうです。

よって、ライトアップのIPO評価はBが妥当だと考えています。ライトアップIPOは、公開価格の1.5倍前後で初値形成すると予想しています。

ライトアップIPOのBB(ブックビルディング)スタンス

ライトアップIPOのBB(ブックビルディング)は、当然ながら全力で申し込む予定です。主幹事がSBI証券なので、IPOチャレンジポイントを使うか悩みどころですが、私は今のところ使わずに申し込むつもりです。

| SBI証券 | BB参加 |

|---|---|

| SMBC日興証券 | BB参加 |

| 藍澤證券 | 口座なし |

| エース証券 | 口座なし |

| 水戸証券 | 口座なし |

| 岩井コスモ証券 | BB参加 |

| 東洋証券 | ネット口座での取扱いなし |

| 松井証券 | BB参加 |

| マネックス証券 | BB参加 |

管理人が利用しているIPOにオススメの証券会社