要興業(6566)IPOのBB(ブックビルディング)が、明日(12月7日)から開始されます。要興業IPOは、東証2部市場への新規上場で、それなりに規模(吸収金額36億円)もあるため、需給面に不安を感じます。

また、要興業IPOはABホテルIPOとの同時上場というだけでなく、IPOラッシュも終わり間近での上場なので、買い疲れや資金分散の影響も受けそうです。

要興業(東証2部IPO)IPOの基本情報

| 銘柄名 | 要興業 |

| コード | 6566 |

| 主幹事証券 | 野村證券 |

| 幹事証券(委託含む) | 三菱UFJモルガン・スタンレー証券 みずほ証券 SMBC日興証券 SBI証券 カブドットコム証券 |

| 上場日 | 12月25日 |

| 仮条件決定日 | 12月6日(700円~750円に決定) |

| ブックビルディング期間 | 12月7日から12月13日まで |

| 公開価格決定日 | 12月14日(750円に決定) |

| 申込期間 | 12月15日から12月20日まで |

| 公募 | 2,000,000株 |

| 売出し | 2,476,300株 |

| OA | 671,400株 |

| 吸収金額 | 36億円 |

| 想定価格 | 700円 |

| 初値価格 | 950円 |

要興業IPOの事業内容

要興業は、東京23区内の事業所における事業活動に伴い発生する産業廃棄物と事業系一般廃棄物の収集運搬及び処分を行っています。

要興業は、可燃ごみ、段ボール、古紙等の一般廃棄物及び、ビン、缶、ペットボトル、粗大ごみ等の産業廃棄物等や、事業所から日常的に排出される廃棄物のほぼ全ての品目について収集運搬の許可を有していて、それらの廃棄物を400台を数える保有車両で、約400名のドライバーにより運搬しています(2017年10月31日現在)。

また、要興業IPOはリサイクルセンターに運び込まれた廃棄物である古紙、ビン、缶、ペットボトル、粗大ごみ等の選別、破砕、圧縮、梱包等の処理を行って資源化し、再資源化品や有価物等を業者に売却するリサイクル事業も行っています。

さらに、要興業は行政受託事業として、東京23区の依頼により、当該区から発生する不燃ごみや容器包装ごみ(ビン、缶、ペットボトル、プラスチック容器ごみ)の資源化処理も行っています。

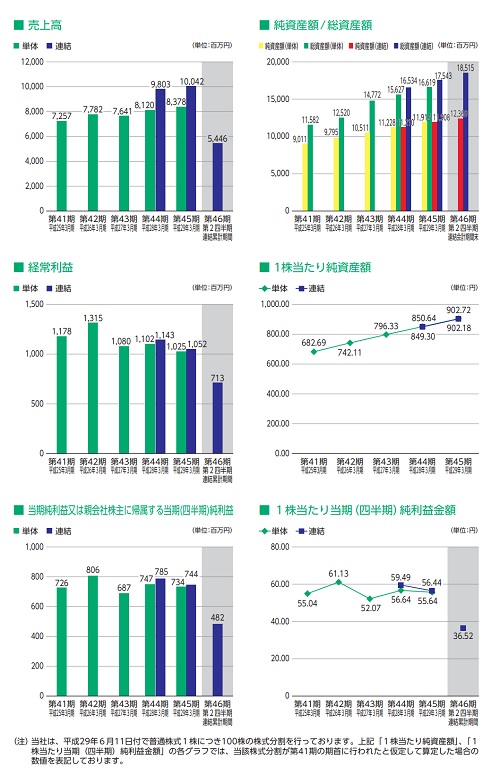

要興業IPOの業績

(※画像クリックで拡大)

要興業IPOの業績は、概ね堅調に推移しており、今後も安定した需要が見込めそうです。

要興業のIPO評価

要興業は、東証2部とはいえ規模(吸収金額36億円)が大きく、同時上場するABホテルIPOの方が人気を集めそうなため、やや厳しそうな気配です。

ただ、要興業IPOは買いやすい価格(想定価格700円)で、ESG(環境・社会・ガバナンス)関連というテーマ性でも注目されそうです。

よって、要興業のIPO評価は、Dが妥当だと考えています。要興業IPOは、公開価格を若干上回る初値が付くと予想していますが、ややリスクもあると感じています。

要興業IPOのBB(ブックビルディング)スタンス

要興業IPOのBB(ブックビルディング)は、今のところ検討中です。ただ、いつものことですが、SBI証券だけはIPOチャレンジポイント狙いで申し込みます。

| 野村證券 (主幹事) | BB検討中 |

|---|---|

| 三菱UFJモルガン・スタンレー証券 | BB検討中 |

| みずほ証券 | BB検討中 |

| SMBC日興証券 | BB検討中 |

| SBI証券 | BB参加 |

| カブドットコム証券 | BB検討中 |

管理人が利用しているIPOにオススメの証券会社