シャノン(3976)IPOのBB(ブックビルディング)が、来週の水曜日(1月11日)から始まります。シャノンは、2017年のIPO第一弾なので、注目度が高くて間違いなく人気化しそうです。

また、シャノンIPO主幹事の東洋証券は、普段あまり主幹事を務めることがないため、口座を持っている方が少なく、このタイミングで口座開設の申請が殺到しているようです。

シャノン(東証マザーズIPO)のIPO基本情報

| 銘柄名 | シャノン |

| コード | 3976 |

| 主幹事証券 | 東洋証券 |

| 幹事証券 | SBI証券 マネックス証券 みずほ証券 エース証券 極東証券 |

| 上場日 | 1月27日 |

| 仮条件決定日 | 1月10日(1,300円~1,500円に決定) |

| ブックビルディング期間 | 1月11日から1月17日まで |

| 公開価格決定日 | 1月18日(1,500円に決定) |

| 申込期間 | 1月20日から1月25日まで |

| 公募 | 150,000株 |

| 売出し | 22,500株 |

| OA | 0株 |

| 吸収金額 | 2.4億円 |

| 想定価格 | 1,400円 |

| 初値価格 | 6,310円 |

↑シャノンIPO主幹事の東洋証券↑

シャノンIPOの事業内容

シャノンは、クラウド製品である統合型マーケティング支援サービス「シャノンマーケティングプラットフォーム」の開発・販売及び関連するマーケティングコンサルティングサービスの提供を行っています。

また、「シャノンマーケティングプラットフォーム」によるマーケティングプラットフォーム事業は、「マーケティングオートメーション」と「イベントマーケティング」の2つのサービスから構成されています。

シャノンIPOの業績

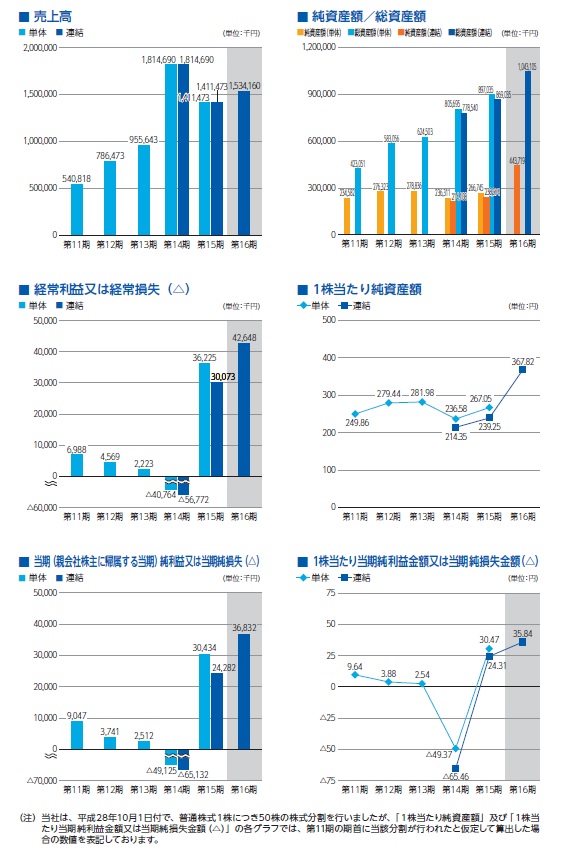

(※画像クリックで拡大)

シャノンIPOの売り上げは、概ね順調に推移しており、利益も急激に伸びているようです。また、2017年10月期の業績も増収増益の見通しとなっています。

シャノンのIPO評価

シャノンIPOは、極めて規模(吸収金額2.4億円)が小さいため、当選枚数も少なく、プレミアチケットと言っても過言ではありません。また、シャノンIPOはクラウドというテーマ性からも関心を集めそうです。

よって、シャノンのIPO評価は、Aが妥当だと考えています。シャノンIPOは、VC(ベンチャーキャピタル)の保有株(273,900株)が唯一の気掛かりですが、その他に死角は見当たらず、年初1発目のIPOは初値が跳ねるというアノマリーからも、かなり高い初値が付くと予想しています。

シャノンIPOのBB(ブックビルディング)スタンス

シャノンIPOのBB(ブックビルディング)は、当然ながら全力で申し込みます。主幹事の東洋証券はもとより、平幹事のSBI証券

、マネックス証券、みずほ証券にも微かに期待しています。

| 東洋証券 | BB参加 |

|---|---|

| SBI証券 | BB参加 |

| マネックス証券 | BB参加 |

| みずほ証券 | BB参加 |

| エース証券 | 口座なし |

| 極東証券 | 口座なし |

管理人が利用しているIPOにオススメの証券会社