ベイカレント・コンサルティング(6532)IPOのBB(ブックビルディング)が、翌週の16日(22日まで)からスタートします。

ベイカレント・コンサルティングは、9月一発目のIPOなので期待したいところですが、規模が大きくて厳しそうな気配ですね。

ベイカレント・コンサルティング(東証マザーズIPO)のIPO基本情報

| 銘柄名 | ベイカレント・コンサルティング |

| コード | 6532 |

| 主幹事証券 | 野村証券 |

| 幹事証券 | SMBC日興証券 三菱UFJモルガン・スタンレー証券 SBI証券 カブドットコム証券 |

| 上場日 | 9月2日 |

| 仮条件決定日 | 8月12日(2,100円~2,360円に決定) |

| ブックビルディング期間 | 8月16日から8月22日まで |

| 公開価格決定日 | 8月23日(2,100円に決定) |

| 申込期間 | 8月25日から8月30日まで |

| 公募 | 50,000株 |

| 売出し | 11,680,400株 |

| OA | 1,759,500株 |

| 吸収金額 | 318.4億円 |

| 想定価格 | 2,360円 |

ベイカレント・コンサルティングIPOの事業内容

ベイカレント・コンサルティングは、企業の経営・業務・ITに関する知見を有するコンサルタントを擁し、幅広い業界に渡って企業の政略立案から課題解決・実行までをワンストップで提供することで、企業価値の最大化を支援する総合コンサルティングファームです。

ベイカレント・コンサルティングの主たるサービス内容は、(1)戦略・ビジネスプロセスコンサルティング、(2)ITコンサルティング、(3)システムインテグレーションの3つです。

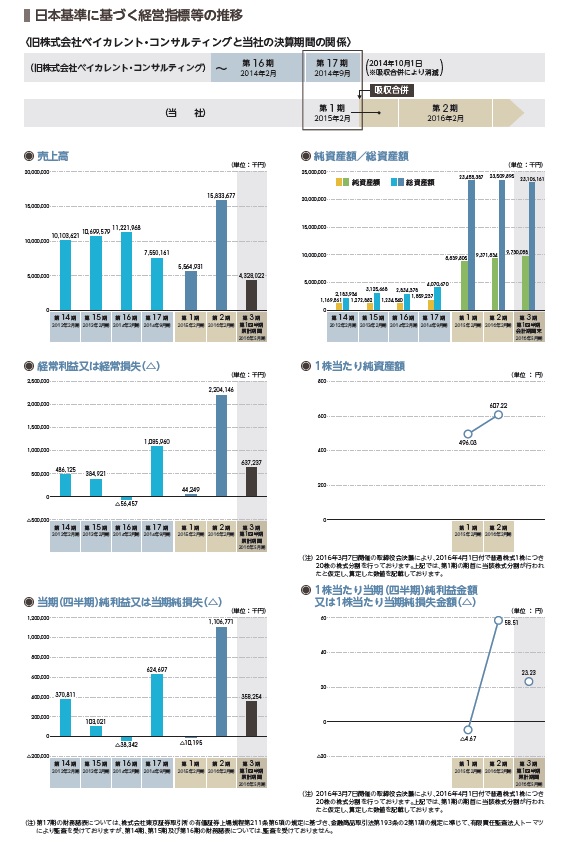

ベイカレント・コンサルティングIPOの業績

(※画像クリックで拡大)

ベイカレント・コンサルティングIPOの業績は、途中で吸収合併しているために分かりづらいですが、2017年2月期は増収増益の見通しなので、まずまずといった印象です。

ベイカレント・コンサルティングのIPO評価

ベイカレント・コンサルティングは、LINE(3938)IPO、コメダホールディングス(3543)IPOに続いて、今年三番目に大きな(吸収金額318.4億円)IPOです。

しかも、ベイカレント・コンサルティングは、公募株50,000株に対して売出株11,680,400株という売出株の多さが大きな懸念材料です。

また、ベイカレント・コンサルティングは、総合コンサルティングファームというだけあって、あらゆるコンサルティングを手掛けているようですが、これといった特色も見当たりません。

よって、ベイカレント・コンサルティングのIPO評価はDが妥当だと考えています。ベイカレント・コンサルティングIPOは、規模の大きさと売出株の多さから、公開価格を割れる可能性があり、積極的に参加する必要はないと思います。

ベイカレント・コンサルティングIPOのBB(ブックビルディング)スタンス

ベイカレント・コンサルティングIPOのBB(ブックビルディング)は基本的に見送る予定ですが、IPOチャレンジポイント狙いでSBI証券だけは申し込むつもりです。⇒(SBI証券のIPOチャレンジポイント解説)

| 野村証券 (主幹事) | BB不参加 |

|---|---|

| SMBC日興証券 | BB不参加 |

| 三菱UFJモルガン・スタンレー証券 | BB不参加 |

| SBI証券 | BB参加 |

| カブドットコム証券 | BB不参加 |

9月以降のIPOが続々と新規承認されていますので、今のうちに新たな証券口座を準備しておきましょう。