さくら総合リート投資法人(3473)IPOのBB(ブックビルディング)が、来週の8月25日(30日まで)から開始されます。

最近、REIT(リート)IPOは不調なので、直近に新規上場する大江戸温泉リート投資法人(3472)IPOがつまずくと、さらに厳しくなりそうです。

さくら総合リート投資法人(東証リートIPO)のIPO基本情報

| 銘柄名 | さくら総合リート投資法人 |

| コード | 3473 |

| 主幹事証券 | SMBC日興証券 |

| 幹事証券 | みずほ証券 大和証券 |

| 上場日 | 9月8日 |

| 仮条件決定日 | 8月24日(91,000円~92,000円に決定) |

| ブックビルディング期間 | 8月25日から8月30日まで |

| 公開価格決定日 | 8月31日(91,000円に決定) |

| 申込期間 | 9月1日から9月6日まで |

| 公募 | 332,000口 |

| 売出し | 0口 |

| OA | 10,400口 |

| 吸収金額 | 342.4億円 |

| 想定価格 | 100,000円 |

↑さくら総合リート投資法人IPOで主幹事を務めるSMBC日興証券↑

さくら総合リート投資法人IPOの事業内容

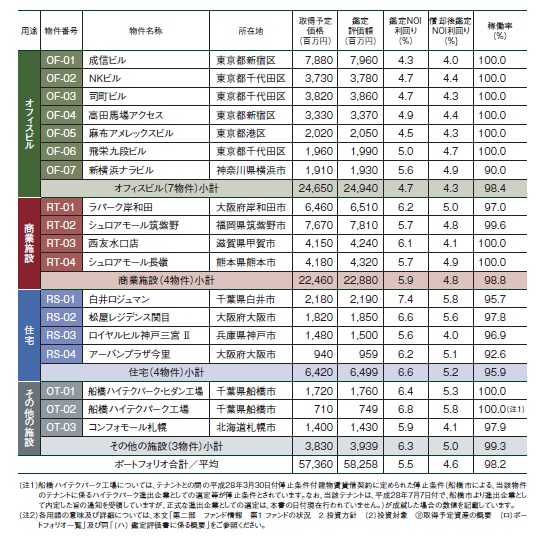

さくら総合リート投資法人IPOは、スポンサーであるガリレオグループ及び日本管財グループの強い物件ソーシング(調達)力と、日本管財グループの不動産管理に関するノウハウを活用しながら、資産規模の拡大と継続的な資産価値の維持と向上を目指しています。

また、さくら総合リート投資法人IPOは、用途別のポートフォリオ分散と地域分散を図ることにより、リスクの低減と持続的な成長を目指しています。

総合REIT(不動産投資法人)と言うと聞こえは良いですが、これといった特色は感じられませんね。

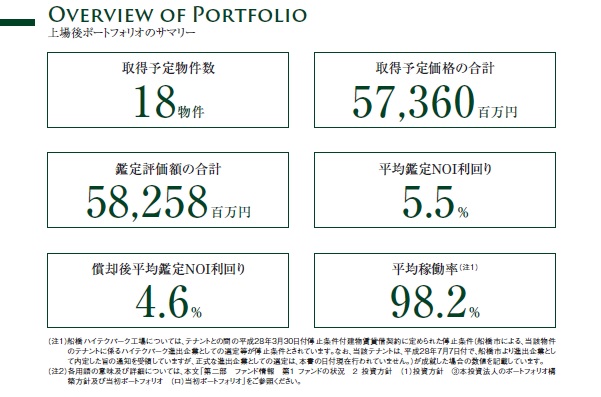

(※画像クリックで拡大)

さくら総合リート投資法人IPOの平均鑑定NOI利回り5.5%(平均償却後鑑定NOI利回り4.6%)というのは、あまり良いとは言えず魅力に欠けますね。

ちなみに、NOI利回りとは不動産賃貸事業の運用利回りの基準となる指標で、数値が高いほど収益力も高く、投資家への高分配につながります。

さくら総合リート投資法人のIPO評価

さくら総合リート投資法人IPOは、スポンサーが超強力とは言えず、投資対象に目新しさも感じないため、正直あまり興味が湧きません。

また、さくら総合リート投資法人は、REIT(リート)IPOとしてはそこそこの規模ですが、それでも吸収金額342.4億円(想定価格ベース)は重く感じます。

よって、さくら総合リート投資法人のIPO評価はDが妥当だと考えています。さくら総合リート投資法人IPOは、公開価格を割れる可能性が高そうなので、あえて参加する必要はないと思います。

さくら総合リート投資法人IPOのBB(ブックビルディング)スタンス

| SMBC日興証券 | BB不参加 |

|---|---|

| みずほ証券 | ネット申込み不可 |

| 大和証券 | BB不参加 |

さくら総合リート投資法人IPOで主幹事を務めるSMBC日興証券は、ネットからREIT(リート)IPOにも申し込める貴重な証券会社です。

IPOの当選確率をアップさせるには、出来るだけ多くの証券会社に申し込むことがポイントなので、新たな証券口座を開設してIPO後半戦に備えましょう。

-100x100.jpg)