Mマート(4380)IPOのBB(ブックビルディング)が、来週の2月6日からスタートします。Mマートは、世紀が上場中止になってしまったので、今年のIPO第一弾(リート除く)になります。

また、MマートIPOはマザーズへの新規上場で規模が小さい点からも、かなりの人気を集めると思います。

Mマート(東証マザーズIPO)のIPO基本情報

| 銘柄名 | Mマート |

| コード | 4380 |

| 主幹事証券 | みずほ証券 |

| 幹事証券(委託含む) | 大和証券 SMBC日興証券 岡三証券 マネックス証券 SBI証券 岡三オンライン証券 |

| 上場日 | 2月23日 |

| 仮条件決定日 | 2月2日(1,140円~1,240円に決定) |

| ブックビルディング期間 | 2月6日から2月13日まで |

| 公開価格決定日 | 2月14日(1,240円に決定) |

| 申込期間 | 2月15日から2月20日まで |

| 公募 | 453,400株 |

| 売出し | 134,000株 |

| OA | 88,100株 |

| 吸収金額 | 8億円 |

| 時価総額 | 29.1億円 |

| 想定価格 | 1,190円→公開価格:1,240円 |

| 初値価格 | 5,380円 |

MマートIPOの事業内容

Mマートは、飲食業界、宿泊業界、中食業界等を買い手としたインターネットのオープンマーケットで、卸販売の無人化を目指すことを基本としたインターネットマーケットプレイス事業を展開しています。

Mマートの事業は、売り手企業と買い手企業を結びつけるB2B事業なので、出店企業からの定額の出店料と出来高制のマーケット利用料あるいは出品企業からの出来高制のシステム利用料が主な収益源になります。

ちなみに、Mマートは業務用食材卸売市場の「Mマート」、業務用総合卸売市場の「Bent」、食器や厨房機器等のアウトレット市場「ソクハイ」などを通じてB2B事業を行っています。

MマートIPOの業績

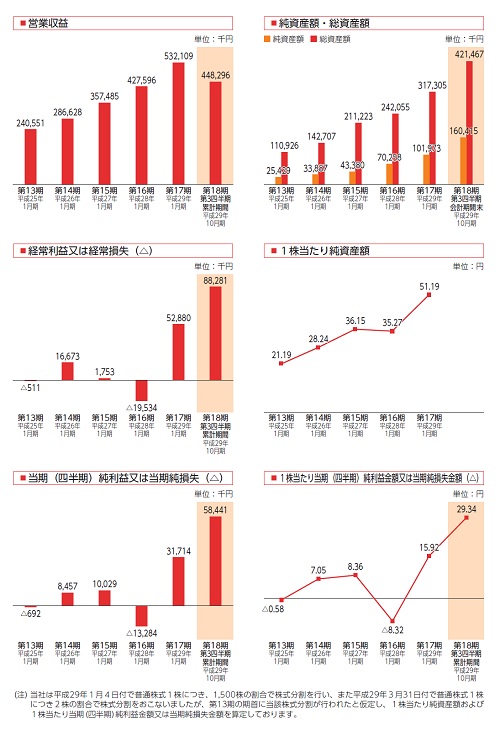

(※画像クリックで拡大)

MマートIPOの売上は綺麗な右肩上がりで、利益も急激に伸びているため、今後の成長も期待出来そうです。

MマートのIPO評価

MマートIPOは、今年のIPO第一弾というだけでなく、ネット系、マザーズ、小型と初値高騰の条件が揃っているため、間違いなく人気化すると思います。

また、MマートIPOは業績好調で、VC(ベンチャーキャピタル)の保有株が見たらない点でも人気を集めそうです。

よって、MマートのIPO評価はAが妥当だと考えています。MマートIPOの初値は、需給面が極めて良好なので、公開価格の2倍を上回ると予想しています。

MマートIPOのBB(ブックビルディング)スタンス

MマートIPOのBB(ブックビルディング)は、当然ながら全力で臨む予定です。主幹事のみずほ証券はもとより、ジェイテックコーポレーションIPOで主幹事を務めるSMBC日興証券や100%完全抽選のマネックス証券など、ネットから申し込める全ての証券会社に申込んで、少しでも当選確率をアップさせたいと思います。

| みずほ証券 (主幹事) | BB参加 |

|---|---|

| 大和証券 | BB参加 |

| SMBC日興証券 | BB参加 |

| 岡三証券 | BB参加 |

| マネックス証券 | BB参加 |

| SBI証券 | BB参加 |

| 岡三オンライン証券 | BB参加 |

管理人が利用しているIPOにオススメの証券会社