フィードフォース(7068)IPOのBB(ブックビルディング)が、今週の6月20日から始まります。フィードフォースは、マザーズへの単独上場で規模も小さいため、需給面で人気を集めると思います。

また、フィードフォースは7月のIPO第一弾なので、注目度も高くて期待できそうですね。

フィードフォース(東証マザーズIPO)のIPO基本情報

| 銘柄名 | フィードフォース |

| コード | 7068 |

| 主幹事証券 | 大和証券 |

| 幹事証券(委託含む) | SBI証券 野村證券 エース証券 マネックス証券 東海東京証券 エイチ・エス証券 みずほ証券 |

| 上場日 | 7月5日 |

| 仮条件決定日 | 6月18日(1,030円~1,150円に決定) |

| ブックビルディング期間 | 6月20日から6月26日まで |

| 公開価格決定日 | 6月27日(1,150円に決定) |

| 申込期間 | 6月28日から7月3日まで |

| 公募 | 650,000株 |

| 売出し | 30,100株 |

| OA | 101,900株 |

| 吸収金額 | 8.1億円 |

| 時価総額 | 57.6億円 |

| 想定価格 | 1,030円→公開価格:1,150円 |

| 初値価格 | 2,760円 |

フィードフォースIPOの事業内容

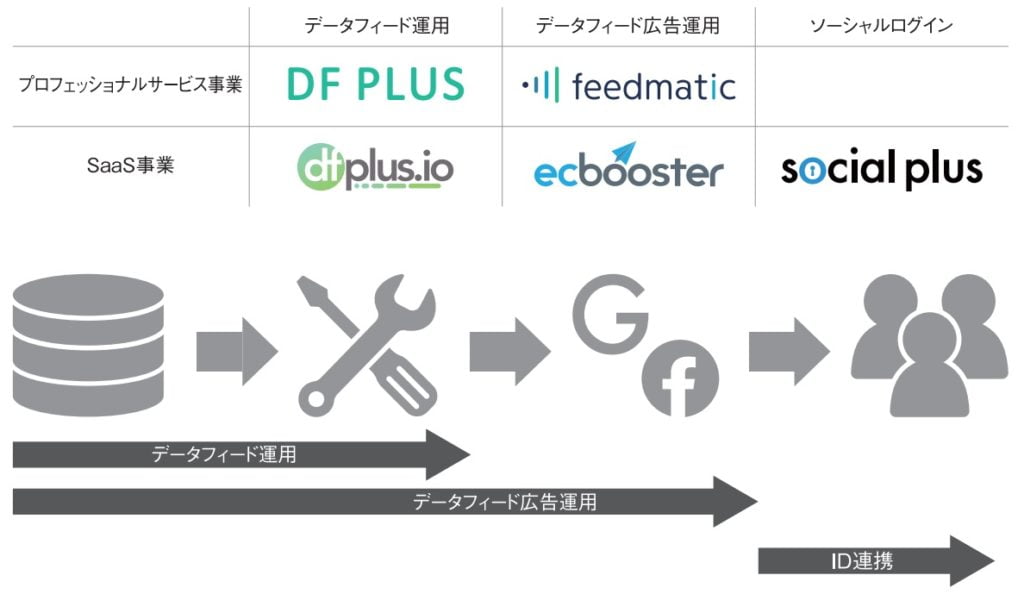

フィードフォースは、データフィード、構造化データ、ID連携といったテクノロジーを駆使しながら、プロフェッショナルサービス事業とSaaS事業の2つの事業で、企業の成長や課題解決、生産性の向上を支援しています。

プロフェッショナルサービス事業では、データフィード管理のアウトソーシングサービス「DF PLUS」やコンサルティング型広告運用サービス「Feedmatic」など、データフィードを活用したマーケティングの支援及びソリューションの提供を行っています。

SaaS事業では、データフィード統合管理ツール「dfplus.io」、広告運用自動化ツール「EC Booster」、ソーシャルログインシステム「ソーシャルPLUS」などをSaaSにより提供しています。

フィードフォースIPOの各サービス

(※画像クリックで拡大)

ちなみに、データフィードとは複数個所のデータを定期的に更新する仕組みのことを指します。

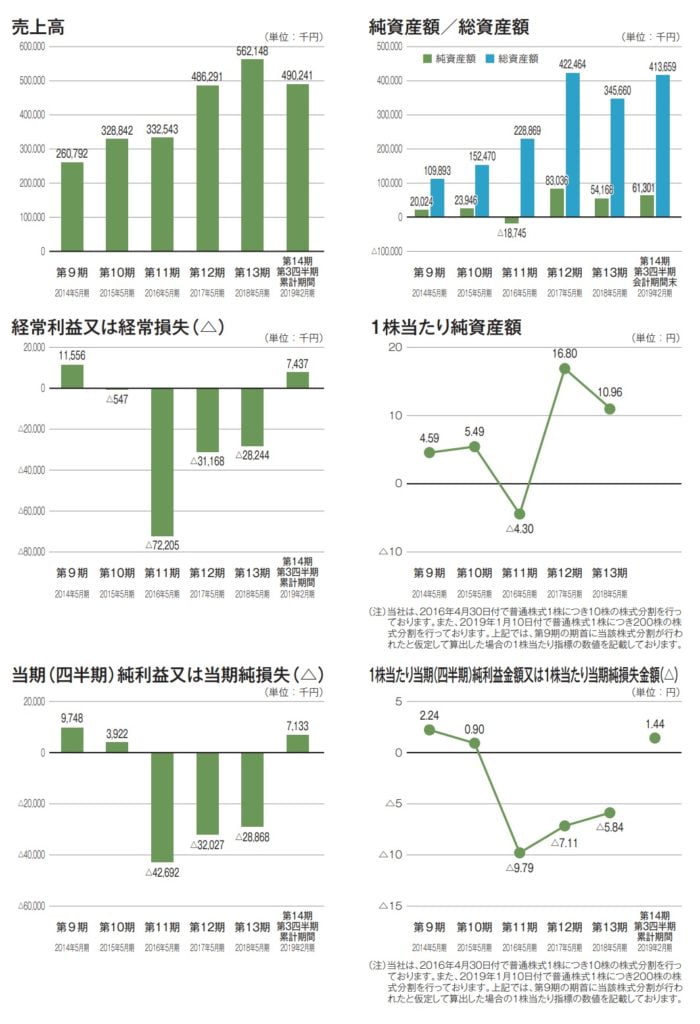

フィードフォースIPOの業績

(※画像クリックで拡大)

フィードフォースIPOの売上は順調に伸びています。また、利益は連続赤字から黒字転換してきているので、今後に期待したいところです。

フィードフォースのIPO評価

フィードフォースは、小型(吸収金額8.1億円)、ネット関連、マザーズの三拍子が揃っているので、間違いなく人気化すると思います。

また、フィードフォースは日程に恵まれていて、VC(ベンチャーキャピタル)の保有株も見当たりません。

よって、フィードフォースのIPO評価は、Aが妥当だと考えています。フィードフォースIPOは、初日値付かずも想定される強い初値形成になると予想しています。

フィードフォースIPOのBB(ブックビルディング)スタンス

フィードフォースIPOのBB(ブックビルディング)は、もちろん全力で臨むつもりです。主幹事の大和証券を中心に、IPOでお馴染みのSBI証券やマネックス証券など、幅広く申し込んで当選を狙いたいと思います。

| 大和証券 (主幹事) | BB参加 |

|---|---|

| SBI証券 | BB参加 |

| 野村證券 | BB参加 |

| エース証券 | 口座なし |

| BB参加 | |

| マネックス証券 | BB参加 |

| 東海東京証券 | BB参加 |

| エイチ・エス証券 | BB参加 |

| みずほ証券 | BB参加 |

管理人が利用しているIPOにオススメの証券会社