マテリアルグループ(156A)IPOのBB(ブックビルディング)が、今週の3月13日から開始されます。

マテリアルグループはPRコンサルティング事業を中心にマーケティングコミュニケーションを支援しています。

マテリアルグループはIPOラッシュ最終盤でのグリーンモンスターとの同時上場になるので、買い疲れや資金分散の影響を受けそうですね。

マテリアルグループ(東証グロースIPO)のIPO基本情報

| 銘柄名 | マテリアルグループ |

| コード | 156A(サービス業) |

| 主幹事証券 | 野村證券 |

| 幹事証券(委託含む) | SMBC日興証券 みずほ証券 SBI証券 楽天証券 あかつき証券 岩井コスモ証券 DMM.com証券 |

| 上場日 | 3月29日 |

| 仮条件決定日 | 3月12日(1,100円~1,180円に決定) |

| ブックビルディング期間 | 3月13日から3月18日 |

| 公開価格決定日 | 3月19日(1,180円に決定) |

| 申込期間 | 3月21日から3月26日まで |

| 公募 | 50,000株 |

| 売出し | 4,837,100株 (国内:3,818,000株 海外:1,019,100株) |

| OA | 733,000株 |

| 吸収金額 | 58.4億円 (国内:47.8億円 海外:10.6億円) |

| 時価総額 | 102.7億円 |

| 想定価格 | 1,040円→公開価格:1,180円 |

| 初値価格 | 1,085円 |

マテリアルグループIPOの事業内容

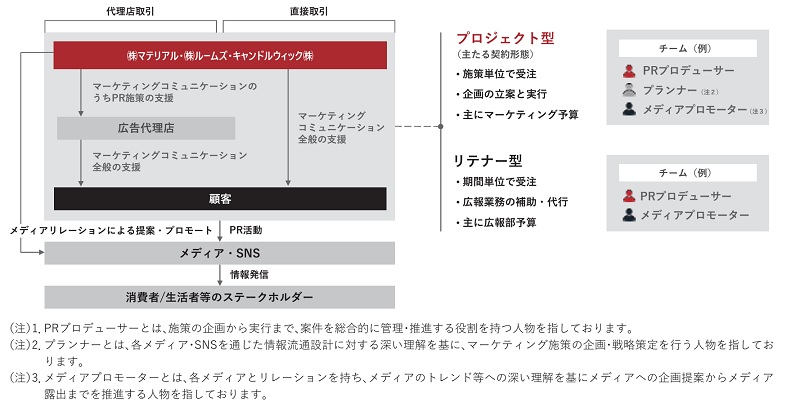

マテリアルグループは自社及び連結子会社6社で構成されており、中核子会社と位置付けている株式会社マテリアルが属するPRコンサルティング事業を中心に、デジタルマーケティング事業とPRプラットフォーム事業の3つの事業を展開しています。

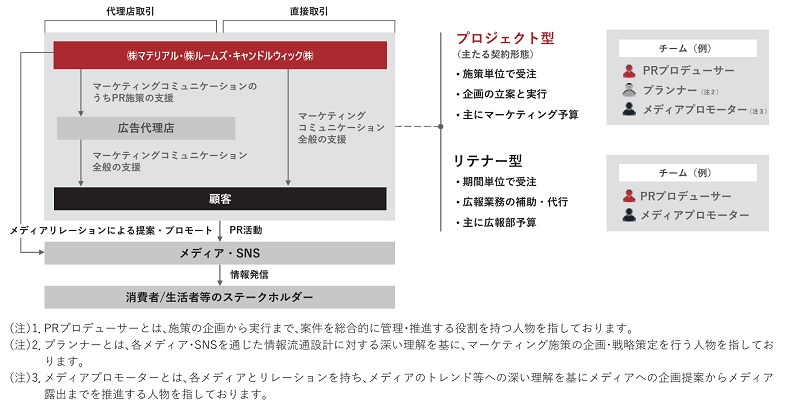

PRコンサルティング事業では、PRの各種手法(情報番組やドラマへ露出を目指すテレビPR、新商品・サービス等の紹介・発信を行うイベントの実施、SNSを用いたキャンペーン等)を中心に、広告を含むマーケティングコミュニケーションの各種施策を用いて、企業等のブランド・商品・サービス等の情報をメディア・SNSを通じて消費者や生活者等のステークホルダーに届け、認知度の向上や認知の変容を起こすための戦略設計から施策の実行までを支援しています。

PRコンサルティング事業のビジネスモデル

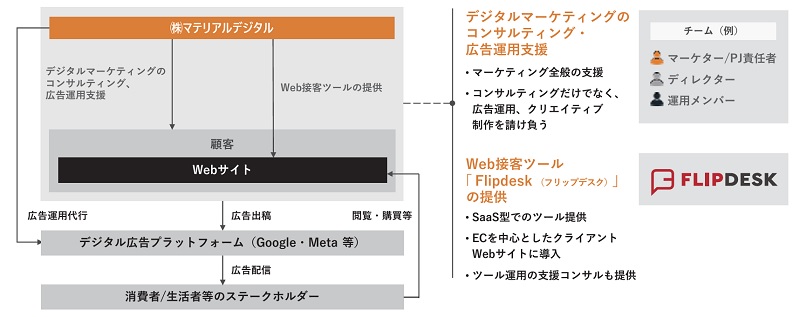

デジタルマーケティング事業では、デジタル領域におけるマーケティングコミュニケーションの戦略設計、実行の支援(主にデジタル広告運用支援)及び広告クリエイティブ制作業務を行っています。

また、Web接客ツール「Flipdesk(フリップデスク)」の提供を通して、主にECサイトを含むウェブサイトを運営する事業者が、サイトへ訪問した消費者や生活者等のステークホルダーに対して、1人ひとりに合わせた最適なコミュニケーションをサイト上で行い、より良い顧客体験を生み出すための支援も行っています。

デジタルマーケティング事業のビジネスモデル

PRプラットフォーム事業では、企業とメディアをつなぐ広報・PR支援サービス「CLOUD PRESS ROOM」の提供を中心に、PRパーソンをはじめとしたコミュニケーション領域におけるプロフェッショナル人材採用のサポート事業を展開しています。

また、広報・PR戦略策定、担当者教育、体制構築など、スタートアップに必要な広報・PR機能も提供しています。

デジタルマーケティング事業のビジネスモデル

ちなみに、2023年8月期におけるマテリアルグループの連結売上高に占める各事業セグメントの売上高(セグメント間の内部売上高等を除く)の割合は、PRコンサルティング事業:85.8%、デジタルマーケティング事業:8.8%、PRプラットフォーム事業:5.4%となっています。

IPOによる手取金の使途

- 連結子会社である株式会社マテリアル及び株式会社マテリアルデジタルへの投融資として充当。具体的には、今後の持続的な成長に資する人材の確保を目的とした採用費・研修費に充当する予定です。

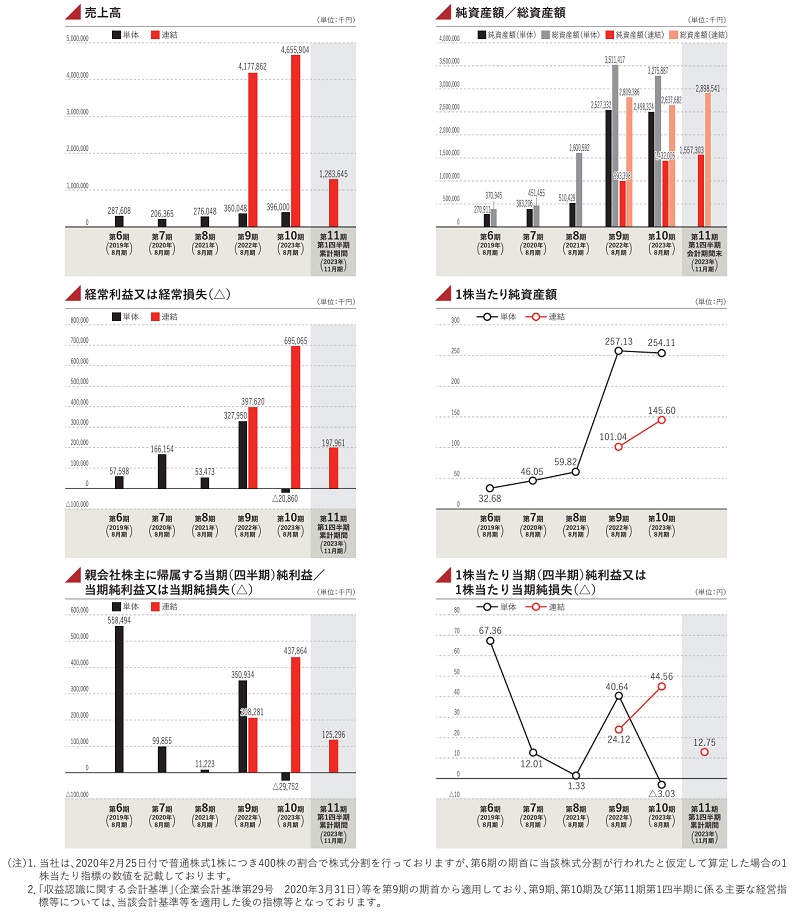

マテリアルグループIPOの業績

マテリアルグループIPOの業績は概ね堅調に推移しているようです。

マテリアルグループのIPO評価

マテリアルグループはIPOラッシュ最終盤でのグリーンモンスターとの同時上場になるため、資金分散の影響や買い疲れの影響を受けると思います。

また、規模(吸収金額58.4億円)が大きくて、そのほとんどが売出し株なので、大型な投資ファンドのイグジット(出口)IPOということでも警戒されそうです。

ただ、欧州及びアジアを中心とする海外市場(米国及びカナダを除く)への販売も予定されているため、海外への配分比率によって状況が変わる可能性はあります。

さらに、業績は堅調に推移していて、連結配当性向33%を目途に安定的かつ継続的な配当を目指している点もプラス要素です。

よって、マテリアルグループのIPO評価はCが妥当だと考えています。マテリアルグループIPOは大型だけに地合いにも左右されそうですが、今のところ公開価格を目途に初値形成すると予想しています。

マテリアルグループIPOの初値予想

マテリアルグループIPOの初値予想は、仮条件決定後(3月12日以降)に追記させていただきます。

1,180円 (想定価格比:+140円)

(※大手予想会社の初値予想:1,180円~1,300円)

マテリアルグループIPOのBB(ブックビルディング)スタンス

マテリアルグループIPOのBB(ブックビルディング)は検討中です。ただし、SBI証券はIPOチャレンジポイント狙いで必ず申し込みます。

| 野村證券 (主幹事) | BB検討中 |

|---|---|

| SMBC日興証券 | BB検討中 |

| みずほ証券 | BB検討中 |

| SBI証券 | BB参加 |

| 楽天証券 | BB検討中 |

| あかつき証券 | 口座なし |

| 岩井コスモ証券 | BB検討中 |

管理人が利用しているIPOにオススメの証券会社