日本調理機(2961)IPOのBB(ブックビルディング)が10月20日からスタートします。日本調理機は厨房機器の開発・製造・販売などを行っています。

日本調理機は東証2部への新規上場になりますが、単独上場で今のところその後のIPOも新規承認されていないので、スケジュールには恵まれていますね。

日本調理機(東証2部IPO)のIPO基本情報

| 銘柄名 | 日本調理機 |

| コード | 2961(金属製品) |

| 主幹事証券 | SBI証券 |

| 幹事証券(委託含む) | 大和証券 三菱UFJモルガン・スタンレー証券 岡三証券 岩井コスモ証券 極東証券 アイザワ証券 エイチ・エス証券 光世証券 東洋証券 松井証券 水戸証券 むさし証券 SBIネオトレード証券 岡三オンライン証券 CONNECT |

| 上場日 | 11月9日 |

| 仮条件決定日 | 10月20日(2,610円~2,710円に決定) |

| ブックビルディング期間 | 10月22日から10月28日 |

| 公開価格決定日 | 10月29日(2,710円に決定) |

| 申込期間 | 11月1日から11月5日まで |

| 公募 | 145,000株 |

| 売出し | 108,000株 |

| OA | 37,900株 |

| 吸収金額 | 7.9億円 |

| 時価総額 | 30.3億円 |

| 想定価格 | 2,710円→公開価格:2,710円 |

| 初値価格 | 2,750円 |

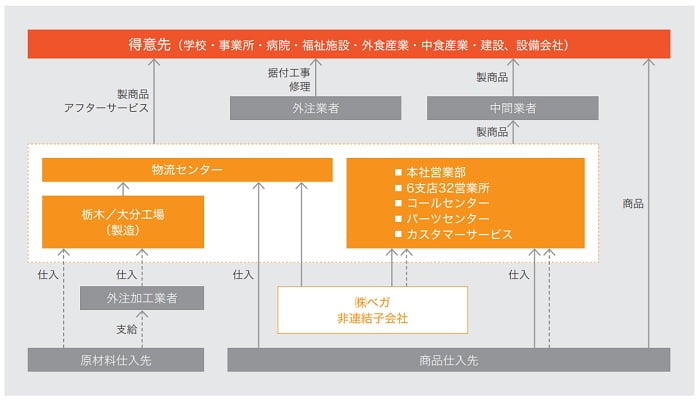

日本調理機IPOの事業内容

日本調理機は業務用総合厨房機器メーカーとして、多数の人に継続的に食事を提供する集団給食施設等向けの厨房機器の開発・製造・販売・修理を行っています。

日本調理機は常に顧客の目線に立ち、設備・機械等のハード面から、動線・運用・アフターフォローといったソフト面を考慮した厨房システムの企画、開発、設計、生産から施工、アフターサービスに関する事業を展開しています。

なかでも、日本調理機は無償でコンサルティングサービスを提供し、顧客ごとのベストな「厨房」づくりを実現していることが最大の特徴です。

また、日本調理機は国内すべてのエリアをカバーすべく、支店・営業所を全国に設置し、東京23区を担当する本社営業部門を含めてエリア別に営業活動を推進するとともに、広域営業部において、設計事務所及び全国に展開する一般企業に対する営業活動を実施しています。

日本調理機IPOの事業系統図

(※画像クリックで拡大)

IPOによる手取金の使途

- 老朽化した九州支店建屋の改築資金

- 運転資金として、繁忙期の仕入増加等による支払決済に充当

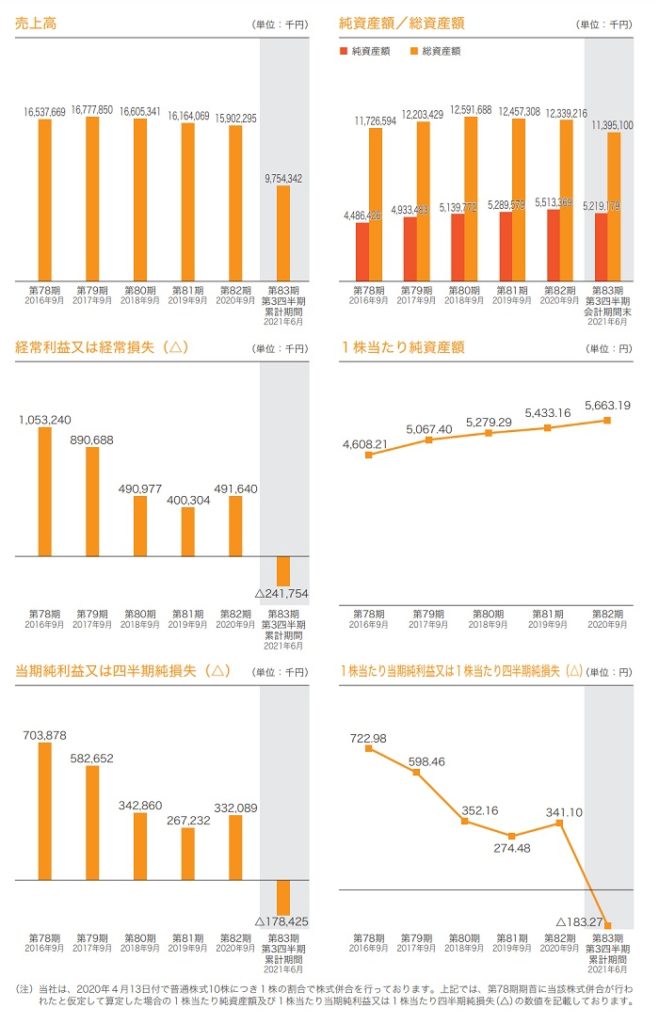

日本調理機IPOの業績

(※画像クリックで拡大)

日本調理機IPOの業績は横ばいで、やや頭打ちといった感じですね。

日本調理機のIPO評価

日本調理機は人気化しにくい東証2部への新規上場ですが、規模(吸収金額7.9億円)が小さくて日程にも恵まれているので、需給面は良好だと思います。

ただ、日本調理機は1947年に設立された老舗の業務用総合厨房機器メーカーなので、事業面は地味と言わざるを得ません。

よって、日本調理機のIPO評価は、Cが妥当だと考えています。日本調理機IPOは、公開価格をある程度上回ったところで初値形成すると予想しています。

日本調理機IPOのBB(ブックビルディング)スタンス

日本調理機IPOのBB(ブックビルディング)は、今のところ前向きに参加するつもりです。主幹事のSBI証券だけでなく、松井証券

や岡三オンライン証券

などにも申し込む予定です。

| SBI証券 | BB参加 |

|---|---|

| 大和証券 | BB参加 |

| 三菱UFJモルガン・スタンレー証券 | BB参加 |

| 岡三証券 | BB参加 |

| 岩井コスモ証券 | BB参加 |

| 極東証券 | 口座なし |

| アイザワ証券 | 口座なし |

| エイチ・エス証券 | BB参加 |

| 光世証券 | 口座なし |

| 東洋証券 | ネット口座での取扱いなし |

| 松井証券 | BB参加 |

| 水戸証券 | 口座なし |

| むさし証券 | BB参加 |

| SBIネオトレード証券 | BB参加 |

| 岡三オンライン証券 | BB参加 |

管理人が利用しているIPOにオススメの証券会社