JDSC(4418)IPOのBB(ブックビルディング)が、来月の12月3日から始まります。JDSCは東京大学発のAI企業として話題になっています。

ただ、JDSCはIPOラッシュ中の3社同時上場で、規模もやや大きいのが懸念材料ですね。

JDSC(東証マザーズIPO)のIPO基本情報

| 銘柄名 | JDSC |

| コード | 4418(情報・通信業) |

| 主幹事証券 | 大和証券 SBI証券 |

| 幹事証券(委託含む) | SMBC日興証券 みずほ証券 野村證券 三菱UFJモルガン・スタンレー証券 マネックス証券 いちよし証券 岩井コスモ証券 岡三証券 岡三オンライン証券 auカブコム証券 |

| 上場日 | 12月20日 |

| 仮条件決定日 | 12月2日(1,620円~1,680円に決定) |

| ブックビルディング期間 | 12月3日から12月9日 |

| 公開価格決定日 | 12月10日(1,680円に決定) |

| 申込期間 | 12月13日から12月16日まで |

| 公募 | 400,000株 |

| 売出し | 2,040,000株 (国内:1,055,000株 海外:985,000株) |

| OA | 366,000株 |

| 吸収金額 | 45.5億円 (国内:29.5億円 海外:16億円) |

| 時価総額 | 207.5億円 |

| 想定価格 | 1,620円→公開価格:1,680円 |

| 初値価格 | 1,681円 |

JDSC(4418)IPOの事業内容

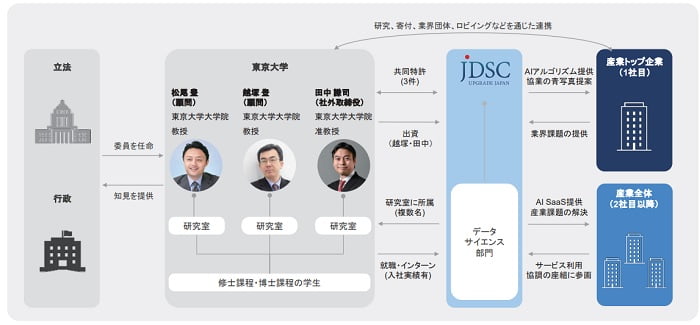

JDSCは東京大学の大学院工学系研究科の教授らをを顧問または社外取締役として招聘し、技術的な知見から助言を得ながらAI(人口知能)関連のサービスやソリューションを提供しています。

(※画像クリックで拡大)

JDSCは需要予測ソリューション「demand insight」をはじめ、、マーケティング最適化ソリューションやデータ基盤構築ソリューションなどのサービスを提供しています。

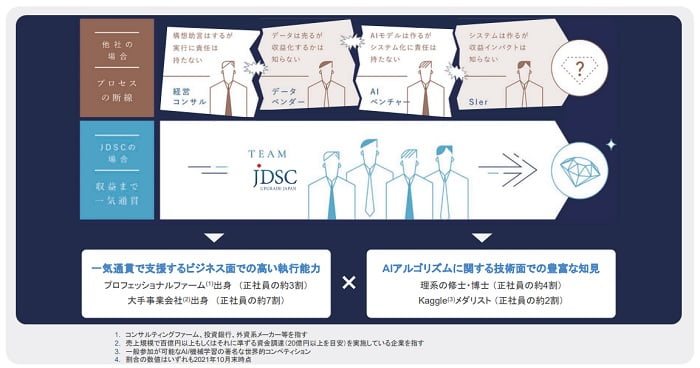

(※画像クリックで拡大)

また、JDSCは高い技術力を有するメンバーとビジネス領域に知見を有するチームが、AIによる解決策の提示から実行までを一気通貫で支援しています。

(※画像クリックで拡大)

IPOによる手取金の使途

- 新規顧客開拓やプロダクト開発への人件費

- 新規プロダクト創出のための研究開発費

- 事業拡大に伴って増加する通信費

JDSC(4418)IPOの業績

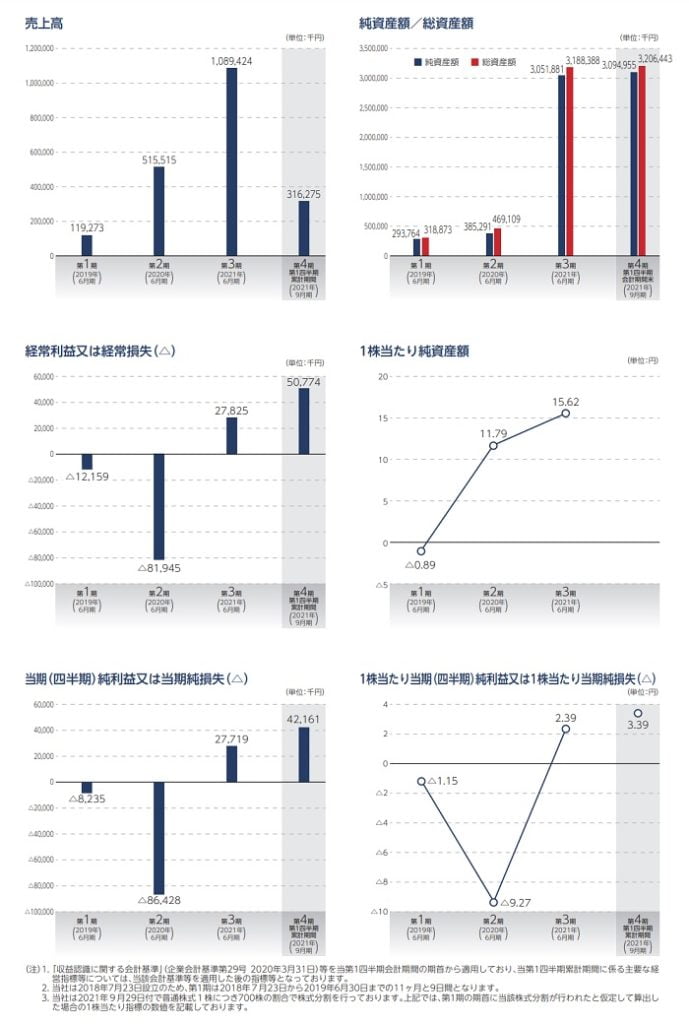

(※画像クリックで拡大)

JDSCの売上は急激に伸びていて、利益も黒字転換しているので、今後に期待できそうですね。

JDSCのIPO評価

JDSCはグローバルセキュリティエキスパートとHYUGA PRIMARY CAREとの3社同時上場で、規模(吸収金額45.5億円)もやや大きいため、需給面に不安があります。

ただ、JDSCは欧州及びアジアを中心とする海外市場(米国及びカナダを除く)への販売も予定されているため、海外での人気次第で状況も変わりそうです。

また、JDSCはIPOで人気のAI(人口知能)関連事業を展開していて、東大発というネームバリューもあるため、事業面で注目されると思います。

よって、JDSCのIPO評価は、Bが妥当だと考えています。JDSCのIPOは公開価格の1.5倍前後で初値形成すると予想しています。

JDSC(4418)IPOのBB(ブックビルディング)スタンス

JDSC(4418)IPOのBB(ブックビルディング)は全力で参加するつもりです。共同主幹事の大和証券とSBI証券はもとより、SMBC日興証券

やマネックス証券

などの平幹事も全て申し込む予定です。

| 大和証券 (主幹事) | BB参加 |

|---|---|

| SBI証券 | BB参加 |

| SMBC日興証券 | BB参加 |

| みずほ証券 | BB参加 |

| 野村證券 | BB参加 |

| 三菱UFJモルガン・スタンレー証券 | BB参加 |

| マネックス証券 | BB参加 |

| いちよし証券 | BB参加 |

| 岩井コスモ証券 | BB参加 |

| 岡三証券 | BB参加 |

| auカブコム証券 | BB参加 |

| 岡三オンライン証券 | BB参加 |

管理人が利用しているIPOにオススメの証券会社